Реализацией не признается не признаются. Не признается реализацией товаров, работ, услуг: ст.39 НК РФ. Специальные налоговые режимы предусматривают

Понятие реализации товаров, работ или услуг

Реализация продукции и услуг регулируется нормами налогового законодательства, а именно статьей 39 НК РФ. Правовое регулирование реализации товаров, работ, услуг осуществляется Налоговым и Гражданским Кодексами РФ.

Определение понятия реализации представлено в главе 39 НК РФ. Глава определяет, что реализация может быть осуществлена только организациями и индивидуальными предпринимателями. Она осуществляется на возмездной основе путем передачи денежных средств или обмена товарами и услугами.

Другими словами, покупателю переходят права на собственность. Возможна и безвозмездная передача услуг от одного лица другому. Такой способ реализации часто применяется при работе с некоммерческими и социальными компаниями.

НК РФ дает следующее определение: реализацией продукции, работ или услуг субъектами (организацией или индивидуальным предпринимателем) является возмездная передача прав на собственность в виде товаров или результатов оказания услуг от одним лиц другим лицам. Условия реализации и ее виды предусматривает Налоговый Кодекс.

Передача прав собственности на безвозмездной основе также возможна, но только в случаях, когда передача закрепляется договором. Таким отношения также регулируются нормами НК РФ и ГК РФ.

В целях налогообложения, для осуществления учета определяется себестоимость и прибыль и составляется ведомость, которая содержит проводки по всем операциям реализации.

Для правильного составления документа бухгалтер или руководитель компании должны достоверно определить себестоимость и прибыль и составить проводки. По результатам таких операций определяется конечная прибыль (до налогообложения), которая и является объектом налога на прибыль.

Себестоимость - это сумма всех затрат на реализацию - сырье, заработная плата и сопутствующие затраты на продажу товаров, работ и услуг. От правильной проводки по себестоимости зависит правильность составления налоговых деклараций по налогу на прибыль, НДС и т.д.

Нарушения в вычислении налогов влекут за собой наказание в виде штрафов и пени.

Место и момент фактической реализации товаров, работ или услуг

Определение второй части Налогового Кодекса РФ устанавливает место и момент фактической реализации по отдельным налогам. База статьи 147 НК РФ признает местом реализации продукции территорию РФ при наличии следующего пункта: товар должен находиться на территории России либо на территориях, в юрисдикции страны, при этом он должен находиться в процессе отгрузки и транспортировки.

Другими словами, процедура передачи товара, который транспортируется или отгружается продавцу уже контролируются требованиями законодательства к операции реализации.

Некоторые отличия предполагает реализация работ и услуг, поскольку данные процедуры являются невещественными. Территория России признается местом реализации услуг в следующих случаях:

- если работы связаны с недвижимым имуществом на территории страны (монтажные, реставрационные, ремонтные работы);

- если работы связаны с движимым имуществом (автомобили, грузовые машины, морские и воздушные суда на территории РФ (сборка, монтаж, обработка и техобслуживание);

- услуги, оказываемые на территории РФ в области искусства, образования, спорта и туризма;

- правополучатель работ и услуг осуществляет работу на территории России.

Местом деятельности покупателя признается база фактического его нахождения на территории Российской Федерации на основе документов о государственной регистрации.

В Определении от 24 ноября 2005 года № 414-О Конституционный Суд РФ указывает, что пункт 1 статьи 39 НК РФ не может рассматриваться как положение, которое ограничивает или нарушает права налогоплательщиков. Статья не носит регулятивный самостоятельный характер.

Момент реализации для целей налогообложения представляет собой дату получения доходов независимо от их фактического поступления на счета продавца.

Что признается реализацией товаров, работ или услуг

Реализацией продукции, услуг и работ признаются для целей налогообложения предпринимательства следующие операции:

- переход прав собственности на товары на возмездной основе, в том числе и обмен;

- переход прав собственности на результаты работ от одного лица другому;

- оказание услуг на возмездной основе;

- безвозмездное оказание услуг или переход прав собственности на безвозмездной основе. При этом НДС с таких операций все равно исчисляется (согласно статье 146 НК РФ).

Например, договор дарения, по которому одна из сторон передает безвозмездно вещь в собственность или имущественные права третьим лицам. Данная операция также признается реализацией, а значит возникает объект налогообложения (НДФЛ и НДС).

Для налога на прибыль (в отличие от НДС), доходом от реализации признается выручка от продажи товаров, выручка от реализации имущественных прав и услуг. То есть для того, чтобы определить прибыль объектом налогообложения необходима выручка, поскольку операции на безвозмездной основе лишены такой возможности.

Учет в целях реализации осуществляется по нормативным документам, унифицированным государством.

Все операции имеют проводки, которые определяют себестоимость и прибыль по реализации. При этом составляет ведомость, где указана сумма каждой конкретной проводки.

Выявленные нарушения законодательства по учету операций реализации позволяют определить место нарушения, чтобы в будущем избежать налоговых штрафов.

Что не признается реализацией товаров, работ или услуг

НК РФ устанавливает операции, которые не признаются реализацией:

- обращение валюты;

- передача имущества организации при реорганизации;

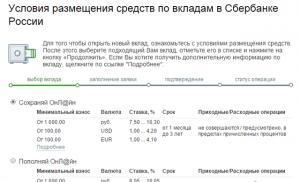

- передача инвестиционных средств: вклады, паи;

- передача основных средств некоммерческим компаниям, если последние не занимаются предпринимательской деятельностью;

- возврат первоначального взноса участникам обществ, при выходе его из состава;

- передача физическим лицам муниципальной жилой недвижимости;

- прочие операции, предусмотренные Налоговым Кодексом.

Виды услуг

На реализацию попадает результат выполненных работ и оказанных услуг. Такие отношения регулируются Гражданским Кодексом РФ в рамках главы 37. Реализация возникает при заключении договора купли-продажи либо договора подряда. Помимо этого, предусмотрены и прочие виды договоров.

Современное законодательство определяет три разновидности услуг: фактические, юридические и финансовые. Реализацией помимо перечисленных видов договоров признаются:

- доход от аренды имущества;

- обменные операции без заключения договора;

- передача имущественных прав организации в счет дивидендов (по НДС);

- поступления при исчислении налогов при использовании УСН;

- передача товаров в счет погашения долгов.

Не признаются реализацией для целей НДС операции по возврату долговых средств.

Договоры фактических услуг

Фактические услуги предполагают договоры:

- услуг, которые оказываются возмездно;

- услуг перевозок и экспедиций;

- услуг хранения.

База контроля оказания таких услуг представлена в рамках статей 39-41 ГК РФ.

Состав юридических услуг

Юридические услуги регулируются нормами статей 971, 990, 1005 и 1012 ГК РФ.

К ним относятся: поручения, агентские и комиссионные услуги, доверительное управление.

Состав финансовых услуг

Финансовая услуга является услугой, база контроля которой определена статьями 807, 834 и 927 ГК РФ. К таким услугам относятся:

- услуги по предоставлению займов и кредитов;

- услуги по оформлению депозитов, паев;

- услуги по страхованию и по уступке денежных требований (коллекторские).

Таким образом, реализация является сложной юридической процедурой, поэтому при ее производстве необходимо хорошее знание норм закона. База определения налогов для целей предпринимательства признается таковой по данным статей 39-41 ГК РФ.

Любой налогоплательщик при исчислении налога на прибыль, НДС и прочих видов налогов и сборов должен опираться на налоговое законодательство.

В пункте 1 данной статьи приведен перечень объектов налогообложения, в который с 1 января 2007 года в соответствии с Федеральным законом 137-ФЗ были внесены изменения. В соответствии с ними к указанному перечню добавлен расход и исключена стоимость реализованных товаров.

Таким образом, объектами налогообложения теперь являются:

Реализация товаров (работ, услуг);

Имущество;

Прибыль;

Иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику.

Объект налогообложения определяется для каждого налога в соответствии с частью второй НК РФ и с учетом положений комментируемой статьи.

Понятие реализации товаров установлено в статье 39 НК РФ. В соответствии с ней реализацией товаров (работ, услуг) признается соответственно передача на возмездной или на безвозмездной основе права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу.

При определении большинства объектов используются понятия имущества, товара, работы или услуги, пункты 2 - 5 комментируемой статьи дают определение этих понятий для целей налогообложения.

В соответствии со статьей 128 ГК РФ «к объектам гражданских прав относятся вещи, включая деньги и ценные бумаги, иное имущество, в том числе имущественные права; работы и услуги; информация; результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность); нематериальные блага» . Но НК РФ (пункт 2 комментируемой статьи) делает извлечение из этого положения, не признавая в целях законодательства о налогах и сборах «имущественные права» в качестве имущества.

Согласно статье 252 НК РФ (Приложение №4) под расходами понимаются обоснованные и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Также, в случаях, предусмотренных пунктом 2 статьи 265 НК РФ (Приложение №4), к расходам относятся убытки, осуществленные (понесенные) налогоплательщиком.

Товаром признается любое имущество, реализуемое либо предназначенное для реализации. В целях регулирования отношений, связанных с взиманием таможенных платежей, к товарам относится и иное имущество, определяемое Таможенным кодексом Российской Федерации.

Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

Приведенный в комментируемой статье перечень объектов налогообложения не является исчерпывающим, так как к вышеуказанным объектам может относиться иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

В комментируемой статье законодатель указывает общее определение и содержание понятия «Реализация товаров и услуг организацией или индивидуальным предпринимателем», используемого в налоговом законодательстве.

В соответствии с комментируемой статьей реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

В пункте 1 статьи 39 НК РФ круг субъектов, в отношении которых устанавливается факт реализации, сужен (организации и индивидуальные предприниматели). В связи с этим, следует обратить внимание, что в соответствии со статьей 11 НК РФ, для целей налогообложения понятие индивидуального предпринимателя включает в себя не только физических лиц, которые зарегистрированы в установленном порядке и осуществляют предпринимательскую деятельность без образования юридического лица, но и глав крестьянских (фермерских) хозяйств, физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве индивидуальных предпринимателей в нарушение требований гражданского законодательства Российской Федерации.

Следует отметить, что реализацией считается переход права собственности на товары или результаты выполненных работ (по договору купли-продажи, мены, подряда и так далее). Переход иных прав на товары или результаты выполненных работ не считается реализацией. На основании этого не будет считаться реализацией передача имущества от одного обособленного подразделения другому в рамках одного юридического лица.

Пункт 2 статьи 39 НК РФ содержит норму, согласно которой момент и место фактической реализации товаров, работ, услуг определяются в соответствии с частью второй НК РФ.

Об определении и содержании используемых в законодательстве о налогах и сборах понятий, смотрите:

статья 147 НК РФ - «место реализации товаров» (Приложение №4);

статья 148 НК РФ - «место реализации услуг» (Приложение №4);

статья 167 НК РФ (Приложение №4) - «момент определения налоговой базы при реализации (передаче) товаров (работ, услуг)» - применительно только к налогу на добавленную стоимость.

Согласно пункту 3 комментируемой статьи не признается реализацией товаров, работ или услуг:

1) осуществление операций, связанных с обращением российской или иностранной валюты (за исключением целей нумизматики).

Операции по купле-продаже иностранной валюты за российские рубли (обмену), осуществляемые организациями (за исключением банков) и индивидуальными предпринимателями, для которых указанные операции не являются лицензируемым в соответствии с законодательством Российской Федерации видом банковской деятельности, объектом налогообложения по НДС не являются. Положения указанного подпункта не применяются в отношении банков, поскольку для них при совершении операций купли-продажи иностранной валюты за российские рубли иностранная валюта является имуществом (статья 141 ГК РФ) (Приложение №2), реализуемым либо предназначенным для реализации, что соответствует признакам товара на основании пункта 3 статьи 38 НК РФ;

2) передача основных средств, нематериальных активов и (или) иного имущества организации ее правопреемнику (правопреемникам) при реорганизации этой организации. Таким образом, при передаче товаров (работ, услуг), в том числе основных средств, нематериальных активов, а также иного имущества организацией в процессе реорганизации ее правопреемнику, по налогу на добавленную стоимость не возникает (Письмо МНС Российской Федерации от 5 мая 2004 года №03-1-08/1123/13) (Приложение №114);

3) передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью;

4) передача имущества, если такая передача носит инвестиционный характер (в частности, вклады в уставный (складочный) капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества (договору о совместной деятельности), паевые взносы в паевые фонды кооперативов);

5) передача имущества в пределах первоначального взноса участнику хозяйственного общества или товарищества (его правопреемнику или наследнику) при выходе (выбытии) из хозяйственного общества или товарищества, а также при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками. ГК РФ предусматривает право свободного выхода участника из хозяйственного общества или товарищества. При этом участнику выплачивается стоимость части имущества, соответствующая его доле в уставном (складочном) капитале. Размер вклада участника определяется учредительным договором. Следует обратить внимание, что в процессе деятельности размер уставного (складочного) капитала хозяйственного общества или товарищества может меняться (увеличиваться или уменьшаться). Приведенные выше положения ГК РФ распространятся только на передачу имущества в пределах первоначального взноса. Следовательно, если вследствие увеличения уставного (складочного) капитала общества или товарищества его участник при выходе получит соответственно своей доле имущества больше, чем им было внесено при образовании общества или товарищества, то разница между полученным при выходе имуществом и первоначальным взносом будет считаться реализацией (Письмо Минфина Российской Федерации от 21 апреля 2006 года №03-03-04/1/378) (Приложение №74);

6) передача имущества в пределах первоначального взноса участнику договора простого товарищества (договора о совместной деятельности) или его правопреемнику в случае выдела его доли из имущества, находящегося в общей собственности участников договора, или раздела такого имущества. Сумма, превышающая размер первоначального взноса будет являться реализацией;

7) передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда при проведении приватизации. Подтверждением факта передачи жилого помещения в рамках приватизации является договор передачи, заключаемый местной администрацией, организацией, учреждением с гражданином, получающим жилое помещение в собственность;

8) изъятие имущества путем конфискации, наследование имущества, а также обращение в собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных животных, находки, клада в соответствии с нормами Гражданского кодекса Российской Федерации;

9) иные операции в случаях, предусмотренных НК РФ. К таким операциям можно отнести осуществление игорного бизнеса. Статьей 364 НК РФ (Приложение №4) установлено, что игорный бизнес - это предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров (имущественных прав), работ или услуг.

Перечень операций, не признаваемых реализацией товаров, работ и услуг, является открытым и может дополняться иными, но только при наличии на то прямого указания НК РФ.

С более подробным постатейным комментарием к части первой Налогового кодекса Российской Федерации, Вы можете ознакомиться в книге авторов ЗАО «BKR-ИНТЕРКОМ-АУДИТ» «Постатейный комментарий к Налоговому кодексу Российской Федерации (часть первая)».

Материал предоставлен журналом Консультант /

Фирма может одновременно проводить операции, которые облагаются НДС и операции,освобожденные от этого налога. При этом организация обязана пропорциональнораспределить вычеты по НДС, приходящиеся на общехозяйственные расходы (п. 4ст. 170 НК РФ).

Инспекторы провели камеральную проверку ЗАО «НЭСКО». По ее итогам контролерыпришли к выводу, что в проверяемом периоде фирма осуществляла оптовую торговлю,а также реализацию векселей. Реализация ценных бумаг не облагается НДС. Поэтомуорганизация, по мнению сотрудников налоговых органов, должна была вести раздельныйучет входящего НДС, как этого требует статья 170 Налогового кодекса. Соответственно,к вычету компания имела право поставить только ту сумму НДС, которая пропорциональнаоперациям, облагаемым данным налогом. Однако ЗАО «НЭСКО» предъявило к вычетувсю сумму входящего НДС за проверяемый период. Поэтому предприятию доначислилиналог на добавленную стоимость.

Компания обжаловала решение налогового органа в суде, который поддержал еепозицию (решение ФАС Западно-Сибирского округа от 22 июня 2005 г. по делу №Ф04-3835/2005(12285-А45-25)). Суд указал, что в проверяемом периоде предприятиепродавало оптом материалы, сырье и оборудование. По условиям договоров купли-продажиобщество оплачивало продукцию как денежными средствами, так и векселями третьихлиц.

Передача векселя поставщику прекращала денежное обязательство по оплате данноготовара. То есть целью ЗАО «НЭСКО» при заключении сделок купли-продажи былоприобрести товары, а не передать право собственности на векселя.

Как справедливо отметили арбитры, действующее гражданское и налоговое законодательстворазрешает рассчитываться по договорам купли-продажи векселями. Соответственно,в случае с ЗАО «НЭСКО» векселя выступали в качестве средств платежа, а не товара.

Документ о местонахождении иностранной организации долженбыть заверен апостилем

Открытое акционерное общество «АвтоВАЗ» выплачивало доходы в пользу иностранныхорганизаций. При этом предприятие не удерживало и не перечисляло налог на доходыиностранных юридических лиц. Инспекторы посчитали это неправомерным и доначислиликомпании суммы данного налога, пени, а также оштрафовали по статье 123 Налоговогокодекса.

Нужно отметить, что ОАО «АвтоВАЗ» имело документы, которые подтверждают постоянноеместонахождение иностранных организаций. Общество полагало, в связи с этимоно вправе не удерживать налог с доходов, выплачиваемых зарубежным фирмам (ст.310 и ст. 312 НК РФ). Однако на всех документах отсутствовал апостиль (специальныйштамп). По этой причине сотрудники налоговых органов решили, что данные документыне легализованы и не являются надлежащими.

Суды всех трех инстанций поддержали ОАО «АвтоВАЗ» и признали незаконными требованияинспекции. Судьи указывали, что налоговое законодательство не устанавливаетобязательной формы документов, подтверждающих постоянное местонахождение виностранном государстве.

Однако Высший Арбитражный Суд отменил все решения нижестоящих инстанций иотказал компании в удовлетворении ее требований (Постановление Президиума ВАСРФ от 28 июня 2005 г. по делу № 990/05). Он отметил, что подтверждение о местонахождениизарубежной компании должно быть заверено компетентным органом иностранногогосударства (ст. 312 НК РФ). Порядок оформления официальных документов, исходящихот компетентных органов, содержится в Гаагской конвенции от 5 октября 1961года. Этот международный акт является составной частью российской правовойсистемы (ст. 15 Конституции РФ). Следовательно, компания «АвтоВАЗ» была обязанаудержать и перечислить в бюджет налог с доходов, выплаченных иностранным юридическимлицам.

Документального подтверждения и экономического обоснованиярасходов недостаточно

Воспользовавшись услугами аутсорсинга, компания должна доказать, что ее затратыявляются необходимыми или связанными с получением дохода, а не уклонением отуплаты налогов.

Постановление Федерального Арбитражного суда Западно-Сибирского округа от20 июня 2005 г. по делу №Ф04-3725/2005(12156-А46-26) является продолжениемпрактики рассмотрения дел о наличии деловой цели у сделок. В нем, в частности,указано, что экономическая целесообразность расходов должна более детальноисследоваться судами.

Инспекторы, проведя камеральную проверку ООО «Планета-Центр», посчитали, чтоналоговая база по налогу на прибыль занижена за счет расходов на аутсорсинг.Они вынесли решение о привлечении организации к налоговой ответственности.Договор на предоставление услуг аутсорсинга, по мнению инспекции, имел цельюнеобоснованно завысить налоговые расходы.

Предприятие оспорило эту позицию. Арбитражные суды первой и апелляционнойинстанции признали требование компании правомерным и подлежащим удовлетворению.Тогда контролеры обратились с кассационной жалобой.

В зале суда, обосновывая свою позицию, налоговый орган указывал следующее.Учредителями и руководителями ООО «Планета-Центр» и организации, оказавшейуслуги по аутсорсингу, являются они и те же лица. После заключения данногодоговора доходы предприятия уменьшились. В то же время наблюдается увеличениезаработной платы на каждого работника. В совокупности указанные факты свидетельствуютоб отсутствии деловой цели при заключении договора на оказание услуг по аутсорсингу.

Федеральный арбитражный суд Западно-Сибирского округа отменил решения первойи апелляционной инстанций и направил дело на новое рассмотрение. Судьи указали,что одного документального подтверждения расходов и экономического обоснованиязатрат недостаточно.

По мнению суда, общество должно доказать, что затраты на услуги аутсорсингабыли ему необходимы или что они связаны с получением дохода.

Отдых за границей не лишает права на бесплатный проезд

Налоговая инспекция проверила ОАО «Мурманский морской торговый порт» (ММТП).Контролеры обнаружили, что компания оплатила проезд своему сотруднику к местуотдыха и обратно по территории России. На данные затраты бухгалтер уменьшилоблагаемую прибыль. Однако инспекторы указали, что фактически работник отдыхалза границей. В этом случае организация не имела права оплачивать своему сотрудникупроезд по Российской Федерации и, как следствие, уменьшать на эти суммы прибыль.Итог таков – предприятию доначислили налог на прибыль, насчитали пени и предложилизаплатить штраф.

ММТП не согласился с выводами налоговых инспекторов и обратился в суд. СудьиФедерального арбитражного суда Северо-Западного округа поддержали компанию(Постановление от 30 июня 2005 г. по делу № А42-9476/04). Первое, на что ониуказали, это Налоговый кодекс. Так, из статьи 253 следует, что фирма можетуменьшить прибыль на «расходы на оплату труда». А в пункте 7 статьи 255 Налоговогокодекса сказано, что к таким затратам, в частности, относятся расходы на оплатупроезда работников к месту проведения отпуска и обратно. То есть, сделали выводсудьи, законодательством предусмотрено уменьшение прибыли на затраты «по оплатеработодателем проезда лиц, работающих в организациях, распложенных в районахКрайнего Севера и приравненных к ним местностях».

Контролеры пытались убедить судей в своей правоте. Инспекторы делали упорна то, что работник ММТП отдыхал за границей, поэтому не имел права на бесплатныйпроезд по России. Но арбитры указали, что этот вывод является ошибочным. Ониобратили внимание проверяющих на статью 325 Трудового кодекса. Здесь прямосказано, что работникам оплачивается проезд в пределах территории РоссийскойФедерации. Иное толкование этой нормы говорило бы об ограничении законодателемсвободы выбора места проведения отпуска. Из материалов дела видно, что организацияоплатила проезд именно по России. Следовательно, у налоговой инспекции не былоникакого права исключать данные затраты из налогооблагаемой прибыли.

"Все о налогах", 2005, N 6

Одним из видов объектов налогообложения по целому ряду налогов является реализация товаров, работ и услуг. Так, она является объектом обложения налогом на добавленную стоимость (ст. 146 НК РФ), акцизами (ст. 182 НК РФ). Доходы от реализации товаров и услуг предусмотрены в качестве объектов обложения единым сельскохозяйственным налогом (ст. 346.5 НК РФ), а также при упрощенной системе налогообложения (ст. 346.15 НК РФ). Налоговый кодекс определяет реализацию товаров, работ и услуг организацией или индивидуальным предпринимателем как передачу на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а по ряду налогов - как те же операции, производимые на безвозмездной основе. Понятия товара, услуги и работы раскрываются в ст. 38 НК РФ, определяющей объекты налогообложения.

Товаром в соответствии с п. 3 данной статьи является любое реализуемое или предназначенное для реализации имущество. Кроме того, к товарам относится имущество, определяемое в качестве такового таможенным законодательством.

Имеется в виду положение пп. 1 п. 1 ст. 11 Таможенного кодекса РФ, согласно которому товаром является любое перемещаемое через таможенную границу движимое имущество, а также перемещаемые через таможенную границу отнесенные к недвижимым вещам транспортные средства (транспортные средства - движимые вещи к товарам не относятся).

Пункт 4 ст. 38 НК РФ определяет, что работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и физических лиц, а п. 5 вводит понятие услуги - таковой является деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

В арбитражной практике большинство разрешаемых споров, связанных с реализацией товаров, работ и услуг, связаны с отнесением или неотнесением к таковой тех или иных хозяйственных операций при ведении организацией предпринимательской деятельности. Однако возникают споры, связанные и с общими, концептуальными моментами правового института реализации. Так, например, в Постановлении ФАС Центрального округа от 19.05.2004 N А48-3690/03-8 одним из разрешенных вопросов был вопрос о том, можно ли считать реализацией передачу права собственности на то или иное имущество (в данном случае - объект недвижимости), если передача права происходит не в результате обычного порядка ведения деятельности, а на основании принудительного решения государственного органа, например на основании решения суда о переводе прав по сделке. В рассматриваемом случае права на часть объекта недвижимости у одной из сторон вытекали из решения суда общей юрисдикции, переводящего на нее права по сделке купли-продажи. Признавая в качестве промежуточного вывода отсутствие факта реализации, арбитражный суд исходил из того, что на основании п. 1 ст. 39 НК РФ передача прав собственности на товар, осуществляемая на возмездной основе, может быть признана реализацией лишь при наличии волеизъявления обеих сторон сделки, причем волеизъявление должно быть выражено как на саму передачу права собственности, так и на указание цены.

В Постановлении ФАС Уральского округа от 11.05.2004 N Ф09-1773/04АК правовую оценку получила ситуация, когда товары, услуги или работы оказываются друг другу различными структурными подразделениями одного предприятия. Налогоплательщик размещал информацию об одном из выпускаемых им печатных изданий в другом, также принадлежащем ему печатном издании в рекламных целях. Суд, определяя отсутствие в данном случае реализации работ и услуг, исходил из того, что норма п. 1 ст. 39 НК РФ подразумевает передачу права собственности, результатов работ или оказание услуг другому лицу. Несмотря на наличие всех признаков реализации услуги, она оказывалась не другому лицу, а фактически самому налогоплательщику. Сходная ситуация была рассмотрена в Постановлении ФАС Уральского округа от 28.04.2004 N Ф09-1606/04АК и была разрешена аналогичным образом. В этом случае речь шла о передаче имущества юридического лица (крестьянского хозяйства), получатель которого - индивидуальный предприниматель - одновременно являлся единственным членом данного хозяйства. Судом было отмечено, что согласно ст. 257 ГК РФ такое имущество принадлежит членам хозяйства на праве совместной собственности, т.е. собственником и в том, и в другом случае выступает одно и то же лицо. Реализация товаров, как уже отмечалось выше, должна быть обязательно сопряжена со сменой собственника, чего в данном случае не произошло.

Пунктом 2 ст. 39 НК РФ установлено, что момент и место реализации устанавливаются соответствующими нормами части второй Налогового кодекса РФ, однако и они нередко нуждаются в конкретизации правоприменительной практикой, в том числе с использованием по аналогии норм гражданского права. Так, в Постановлении ФАС Уральского округа от 18.06.2004 N Ф09-2435/04АК для определения момента предоставления налогового вычета согласно п. 6 ст. 172 НК РФ судом были применены нормы гражданского законодательства, регулирующие договор поставки. На основании положения п. 1 ст. 39 НК РФ о том, что реализацией товара является передача права собственности на него, а также норм ст. ст. 223 и 224 ГК РФ, согласно которым право собственности по договору поставки возникает у приобретателя вещи с момента вручения ее приобретателю, а равно сдачи перевозчику для отправки потребителю или покупателю, устанавливается момент реализации услуги - документальным свидетельством такой реализации в данном деле выступает передаточный акт. Споры, связанные с определением момента реализации при определении объекта обложения налогом на добавленную стоимость, могут возникнуть при осуществлении налогоплательщиком лицензируемых видов деятельности. Требование о наличии соответствующих лицензий на момент осуществления реализации товаров, работ и услуг как условия получения вычета по данному налогу содержится в п. 6 ст. 149 НК РФ. При этом может возникнуть ситуация, аналогичная разрешенной в Постановлении ФАС Московского округа от 21.04.2004 N КА-А40/2822-04. Налогоплательщик, осуществляя оптовые поставки лекарственных средств - лицензируемый на тот момент вид деятельности, - произвел передачу товаров в течение срока действия лицензии, а окончательный расчет с контрагентом - после истечения данного срока. Судом было признано, что лицензируемым видом деятельности является только торговля лекарственными средствами, в то время как получение выручки лицензированию не подлежит, а момент реализации должен определяться в соответствии со ст. 39 НК РФ с момента передачи права собственности на товар.

Достаточно часто во взаимоотношениях между налогоплательщиком и налоговыми органами спорным становится вопрос об отнесении к реализации работ и услуг деятельности по сдаче в аренду того или иного имущества. Однако арбитражные суды данный вопрос разрешают однозначно - такая деятельность к реализации работ и услуг не относится. В частности, в Постановлении ФАС Уральского округа от 08.07.2004 N Ф09-2707/04АК со ссылкой на нормы ряда подзаконных актов - Постановление Правительства РФ от 05.08.1992 N 552 <*>, Положение по бухгалтерскому учету "Доходы организации" ПБУ 9/99 (утв. Приказом Минфина России от 06.05.1999 N 32н), Инструкцию по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий (утв. Приказом Минфина России от 31.10.2000 N 94н) - судом сделан вывод о том, что доходы от сдачи имущества в аренду, учитываемые на счете 80 <**> "Прибыли и убытки", относятся к внереализационным, т.е. не связанным с деятельностью предприятия по реализации продукции, работ, услуг. В том же Постановлении указывается, что на основании ст. 39 НК РФ доход от сдачи в аренду помещений не может считаться выручкой от реализации. Такой же вывод был сделан в Постановлении ФАС Московского округа от 06.05.2004 N КА-А41/3345-04. На предоставление помещений и иного имущества в субаренду правоприменительной практикой подобный режим также распространяется. В частности, Постановлением ФАС Московского округа от 23.04.2004 N КА-А40/2826-04 признается, что сдача имущества в субаренду не образует у налогоплательщика объекта налогообложения в виде доходов от реализации товаров, работ и услуг.

<*> Утратило силу в связи с изданием Постановления Правительства РФ от 20.02.2002 N 121.

<**> В настоящее время счет 91 "Прибыли и убытки".

Налоговыми органами может выноситься решение о начислении налога при ликвидации основных средств. В качестве примера обжалования подобного решения можно привести Постановление ФАС Центрального округа от 15.01.2003 N А14-5034-02/150/13. Ликвидация объекта основных средств по акту ликвидации была признана налоговыми органами реализацией, однако судом было установлено, что в данном случае отсутствует переход права собственности на товар, а это является одним из качественных признаков реализации.

Кроме того, из состава операций, являющихся реализацией товаров, работ и услуг, правоприменительная практика исключает и передачу имущества в доверительное управление. В Постановлении ФАС Северо-Западного округа от 08.04.2004 N А13-7600/03-1 однозначно сделан вывод о том, что при такой операции право собственности на имущество от одних лиц к другим не переходит, поэтому реализация в таких случаях отсутствует.

В соответствии с п. 3 ст. 39 НК РФ не признается реализацией товаров, работ или услуг:

- осуществление операций, связанных с обращением российской или иностранной валюты (за исключением целей нумизматики);

- передача основных средств, нематериальных активов и (или) иного имущества организации ее правопреемнику (правопреемникам) при реорганизации этой организации;

- передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью;

- передача имущества, если такая передача носит инвестиционный характер (в частности, вклады в уставный (складочный) капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества (договору о совместной деятельности), паевые взносы в паевые фонды кооперативов);

- передача имущества в пределах первоначального взноса участнику хозяйственного общества или товарищества (его правопреемнику или наследнику) при выходе (выбытии) из хозяйственного общества или товарищества, а также при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками;

- передача имущества в пределах первоначального взноса участнику договора простого товарищества (договора о совместной деятельности) или его правопреемнику в случае выдела его доли из имущества, находящегося в общей собственности участников договора, или раздела такого имущества;

- передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда при проведении приватизации;

- изъятие имущества путем конфискации, наследование имущества, а также обращение в собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных животных, находки, клада в соответствии с нормами Гражданского кодекса РФ;

- иные операции в случаях, прямо предусмотренных Налоговым кодексом РФ.

При реорганизации организации споры по поводу налогообложения передаваемых основных средств и материальных активов могут возникать из-за неправомерных действий налоговых органов по начислению сумм налогов и последующего привлечения налогоплательщика к ответственности за их неуплату. Так, подобная ситуация получила правовую оценку в Постановлении ФАС Поволжского округа от 10.07.2003 N А55-8/03-41. Вынесенное налоговым органом решение о привлечении налогоплательщика к ответственности, в подтверждение выводов судов предыдущих инстанций, было признано неправомерным.

Передача основных средств и других активов некоммерческим организациям, а точнее, обложение налогом подобных операций, также может служить предметом налогового спора. Например , Постановлением ФАС Уральского округа от 20.04.2004 N Ф09-1470/04АК был признан недействительным ненормативный акт налогового органа, на основании которого налогоплательщик был привлечен к ответственности за неуплату сумм налогов, объектом налогообложения по которым являлось имущество, передаваемое некоммерческой организации как регистрационные взносы. Предмет спора заключался в первую очередь в статусе взносов - в соответствии с законодательством отсутствие реализации в данном случае может быть признано только при условии передачи такого имущества на выполнение уставных целей организации. В приведенном примере соответствие передачи имущества этим условиям было установлено на основании уставных документов некоммерческой организации, в которых было прямо указано, что подобные взносы являются источником формирования имущества, необходимого для осуществления основной цели организации.

В соответствии с пп. 4 п. 3 ст. 39 НК РФ не признается реализацией передача имущества в том случае, если она носит инвестиционный характер. При этом прямо указывается, что инвестиционный характер носит, в частности, передача имущества в уставный и складочный капитал, а также при иных видах участия одной организации в другой. Однако зачастую налоговые органы, используя те или иные аргументы, расценивают такую передачу в качестве реализации. Например , в Постановлении ФАС Уральского округа от 21.06.2004 N Ф09-2415/04АК был признан не соответствующим законодательству ненормативный акт налогового органа, в котором объектом обложения налогом на добавленную стоимость признавалась передача имущества в уставный фонд третьих лиц, на основании того, что данное имущество (основные средства) перестали участвовать в производственной деятельности предприятия. Тот же вывод по аналогичным основаниям сделан и в Постановлении ФАС Московского округа от 23.10.2003 N КА-А40/8071-03, однако в нем дополнительно было определено, что передача имущества в лизинг также носит инвестиционный характер. Данный вывод был сделан судом на основании ст. 2 Федерального закона от 29.10.1998 N 164-ФЗ "О финансовой аренде (лизинге)", в соответствии с которой лизинговой деятельностью является вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг.

Передача имущества по договору простого товарищества в соответствии с пп. 6 п. 3 ст. 39 НК РФ также не признается реализацией. Но и по данным основаниям споры могут возникнуть - налоговые органы выносят решения о доначислении налога и в таких случаях. Например , Постановлением ФАС Центрального округа от 30.04.2004 N А14-3667/03/142/24 дана правовая оценка передаче подакцизных товаров по договору простого товарищества с точки зрения обложения их акцизами. Судом сделан вывод о том, что передача подакцизных товаров по договору простого товарищества не является реализацией товаров в соответствии со ст. 39 НК РФ.

Реализация товаров, работ и услуг, являясь одним из объектов налогообложения, в настоящий момент определена законом с достаточной точностью. Однако споры, в которых предметом выступает дефиниция и иные общие моменты правового института, в арбитражной практике встречаются достаточно часто.

Это объясняется, во-первых, тем, что в ст. 39 НК РФ, как и в законодательстве вообще, нельзя предусмотреть все возможные ситуации, способы взаимодействия контрагентов, хозяйственные операции и иные действия налогоплательщика, которые могут быть расценены налоговым органом в качестве реализации товаров и услуг или, напротив, исключены из состава таковой.

Во-вторых, даже определенно прописанные в законодательстве моменты, исключающие из состава реализации товаров, работ и услуг те или иные виды хозяйственных операций, не могут лишить налоговый орган права обращения в арбитражный суд с аргументами, позволяющими, по их мнению, распространить режим данного правового института на такие операции. С одной стороны, это говорит о возросшей правовой грамотности как налогоплательщиков, так и соответствующих подразделений налоговых органов, с другой - судебное разбирательство все же является достаточно громоздким и дорогим механизмом разрешения споров.

К.Ю.Пашков

Вернуться назад на

Статья 39 НК РФ:

1. Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных настоящим Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

2. Место и момент фактической реализации товаров, работ или услуг определяются в соответствии с частью второй настоящего Кодекса.

3. Не признается реализацией товаров, работ или услуг:

1) осуществление операций, связанных с обращением российской или иностранной валюты

(за исключением целей нумизматики);

2) передача основных средств, нематериальных активов и (или) иного имущества

организации ее правопреемнику (правопреемникам) при реорганизации этой организации;

3) передача основных средств, нематериальных активов и (или) иного имущества

некоммерческим организациям на осуществление основной уставной деятельности, не связанной с

предпринимательской деятельностью;

4) передача имущества, если такая передача носит инвестиционный характер (в частности,

вклады в уставный (складочный) капитал хозяйственных обществ и товариществ, вклады по

договору простого товарищества (договору о совместной деятельности), договору инвестиционного

товарищества, паевые взносы в паевые фонды );

4.1) передача имущества и (или) имущественных прав по концессионному соглашению в

соответствии с законодательством Российской Федерации;

5) передача имущества в пределах первоначального взноса участнику хозяйственного

общества или товарищества (его правопреемнику или наследнику) при выходе (выбытии) из

хозяйственного общества или товарищества, а также при распределении имущества ликвидируемого

хозяйственного общества или товарищества между его участниками;

6) передача имущества в пределах первоначального взноса участнику договора простого

товарищества (договора о совместной деятельности), договора инвестиционного товарищества или

его правопреемнику в случае выдела его доли из имущества, находящегося в общей собственности

участников договора, или раздела такого имущества;

7) передача жилых помещений физическим лицам в домах государственного или

муниципального жилищного фонда при проведении ;

8) изъятие имущества путем конфискации, имущества, а также обращение в

собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных животных, находки, клада

в соответствии с нормами Гражданского кодекса Российской Федерации;

8.1) передача имущества участникам хозяйственного общества или товарищества при

распределении имущества и имущественных прав ликвидируемой организации, являющейся

иностранным организатором XXII Олимпийских зимних игр и XI Паралимпийских зимних игр

2014 года в городе Сочи или маркетинговым партнером Международного олимпийского комитета в

соответствии со статьей 3.1 Федерального закона N 310-ФЗ "Об организации

и о проведении XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе

Сочи, развитии города Сочи как горноклиматического курорта и внесении изменений в отдельные

законодательные акты Российской Федерации". Настоящее положение применяется в случае, если

создание и ликвидация организации, являющейся иностранным организатором XXII Олимпийских

зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи или маркетинговым партнером

Международного олимпийского комитета в соответствии со статьей 3.1 указанного Федерального

закона, осуществляются в период организации XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, установленный частью 1 статьи 2 указанного Федерального

закона;

8.2) передача имущества номинальным владельцем его фактическому владельцу, если такое имущество и его номинальный владелец указаны в специальной декларации, представленной в соответствии с Федеральным законом "О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации";

9) иные операции в случаях, предусмотренных настоящим Кодексом.

Комментарий к статье 39 НК РФ:

Комментируемая статья посвящена вопросу о том, какие операции признаются реализацией, а какие - нет.

Сформулированные в данной статье положения, как следует из их содержания, представляют собой общее определение понятия реализации товаров, работ или услуг для целей налогообложения. Применительно к каждому налогу соответствующей главой второй части НК РФ устанавливается свое понятие реализации.

Например, по общему правилу реализацией признается только возмездная операция (пункт 1 статьи 39 НК РФ). Однако для целей главы 21 НК РФ, регулирующей НДС, передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе также признаются реализацией товаров (работ, услуг) (подпункт 1 пункта 1 ).

А вот для целей налогообложения прибыли ситуация разрешается иначе. Так как безвозмездная передача имущества (работ, услуг) или имущественных прав в не поименована, то в целях главы 25 НК РФ она не признается реализацией.

Аналогичная позиция изложена в письме Минфина России N 03-03-06/1/510.

В Постановлении ФАС Московского округа N КА-А40/7549-09 указано, что только в случаях, предусмотренных НК РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу на безвозмездной основе признаются реализацией.

Примером является норма пункта 1 части 1 статьи 146 НК РФ. Нормы главы 25 НК РФ указанного правила не предусматривают, в связи с чем безвозмездное оказание услуг не признается реализацией в смысле статьи 39 НК РФ, поскольку у налогоплательщика отсутствует доход, учитываемый при исчислении прибыли и признаваемый объектом налогообложения в смысле . У налогоплательщика предоставление имущества в безвозмездное пользование не приводит к образованию дохода, так как по указанным операциям возникает у организации-ссудополучателя.

В письме Минфина России N 03-11-06/2/53 отмечено, что исполнение сторонами возмездного договора признается реализацией товаров (работ, услуг).

Ранее аналогичный вывод сделан в Постановлении Президиума ВАС РФ N 5812/10: обмен товарами, повлекший передачу на возмездной основе права собственности на товары, признается реализацией товаров на основании статьи 39 НК РФ.

Как следует из Постановления Президиума ВАС РФ N 10659/10, осуществление расчетов за оказанные услуги путем передачи в собственность комбинату товаров в натуральной форме наряду с оплатой