А нужен ли трудовой договор с директором. Единственный участник ООО является его руководителем. ООО относится к субъектам малого предпринимательства. Нужно ли заключать трудовой договор с генеральным директором? Если да, то кто будет подписывать договор с

Если учредитель Общества с Ограниченной Ответственностью планирует занять в нем руководящую должность, то ему не нужно заключать . При этом в обязательном порядке делается . В учетной политике компании должен быть отражен порядок проведения расчетов по заработной плате и указан . В дальнейшем руководитель ООО должен опираться на Трудовой Кодекс, в котором описано, . Если стороны по взаимному согласию примут решение о прекращении сотрудничества, то в таком случае будет проводиться процедура .

Законодательная база при оформлении учредителя ООО на руководящую должность

Трудовой договор с директором, который является единственным учредителем, должен составляться в соответствии с регламентом статьи 273 ТК России. В этом случае для руководителя компании все условия работы должны закрепляться не только в типовом соглашении, но и в локальных актах, то есть в учредительных документах.

В соответствии со статьей 275 Трудового Кодекса России, срок действия трудового договора, заключенного ООО с генеральным директором – единственным учредителем, должен оговариваться в учредительной документации. В данной ситуации соглашение может быть составлено на неопределенный срок.

Совет : несмотря на то что в статье 182 Гражданского Кодекса РФ указано, что соглашение, которое подписывает от двух сторон одно лицо, не имеет никакой юридической силы, это правило не распространяется на трудовые отношения. Соответственно, трудовой договор с директором, который является единственным учредителем ООО, будет являться законным.

Как должен составляться трудовой договор с директором–учредителем?

Трудовой договор с директором, который является единственным учредителем, можно составить на основании типового соглашения (образец следует скачать в интернете). В документе должна присутствовать следующая информация:

- Полное и сокращенное наименования Общества с Ограниченной Ответственностью, его код, юридический адрес. Также указывается ФИО лица, которое действует от имени организации.

- ФИО учредителя, который принимается на должность генерального директора, его паспортные данные, идентификационный налоговый код, домашний адрес.

- В теле трудового соглашения следует указать, что на гражданина возлагаются обязанности генерального директора ООО в соответствии с решением учредителя, принятого … числа.

- В разделе, который касается оплаты, нужно указать размер заработной платы, сроки ее выплаты, возможные надбавки. При этом следует руководствоваться статьей 273 Налогового Кодекса России, в которой сказано, что все расходы коммерческих организаций должны быть документально подтверждены и экономически обоснованы.

- Срок действия трудового договора может быть конкретным либо неопределенным.

- Права и ответственность сторон.

- Дата и место заключения трудового договора.

- Подписи и печать.

Особенности составления трудового договора с генеральным директором–учредителем

На человека, занимающего должность генерального директора, возложены основные управленческие функции. Он обладает единоличной властью и может принимать все решения относительно работы Общества с Ограниченной Ответственностью.

После подписания трудового договора с директором, который является единственным учредителем, на него заводится личное дело. В обязательном порядке проводится регистрация соглашения в соответствующем учетном регистре.

В том случае, когда учредитель, решивший исполнять обязанности генерального, проигнорирует требование Федерального законодательства и не заключит сам с собой трудовой договор, он может столкнуться с неприятными последствиями:

- Ему не будет насчитываться стаж, так как из-за отсутствия трудового договора не будет оформлено личное дело, основании которого проводится начисление заработной платы.

- Учредитель–директор не сможет получать социальных пособий, которые положены всем официально трудоустроенным работникам. Также ему не будут делаться выплаты за счет Фонда социального страхования.

- Если генеральный директор будет начислять себе заработную плату без соответствующим образом оформленного трудового договора и таким образом увеличивать издержки ООО, то у контролирующих органов могут возникнуть к нему вопросы. Сотрудники налоговой службы могут запросить документ, на основании которого проводятся все эти начисления. Если генеральный директор не предоставит трудовой договор, то из расходов ООО будут сняты все издержки по заработной плате, тем самым увеличится ее прибыль, возрастут налоговые обязательства перед бюджетом. Также на руководителя может быть составлен административный протокол и применены штрафные санкции.

Образец трудового договора с генеральным директором ООО, если он единственный учредитель

Сохраните статью в 2 клика:

Несмотря на то что в Федеральном законодательстве России сказано, что факт трудовых отношений между работником и организацией может быть доказан и без их документального оформления, юристы рекомендуют все же заключать соответствующие документы. Образец соглашения о приеме на должность генерального директора ООО можно получить в любой юридической конторе либо скачать в интернете. Трудовой договор с директором, который является единственным учредителем, даст ему все социальные гарантии, будет являться основанием для начисления заработной платы и стажа. Все понесенные расходы на оплату труда официально оформленного руководителя организация может на законных основаниях списывать на издержки отчетных периодов, тем самым уменьшать базу налогообложения по налогу на прибыль.

Вконтакте

М.Н. Ахтанина, юрист

Нужен ли трудовой договор с директором - единственным участником

Редакция благодарит Наталью Александровну Ленькову , главного бухгалтера ООО «Моя Планета», за предложенную тему статьи.

Ситуация, когда директором организации является ее же единственный участник (акционер), встречается довольно часто. И вопрос о том, нужно ли в этом случае оформлять с ним трудовой договор и платить зарплату или можно обойтись выплатой дивидендов, по-прежнему остается актуальным.

Отношения с директором - единственным участником - трудовые?

Сначала посмотрим, можно ли на этот вопрос ответить утвердительно, исходя из норм трудового законодательства.

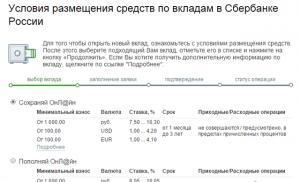

Штраф по ст. 5.27 КоАП РФ может составитьч. 1 ст. 5.27 КоАП РФ :

- для организации - от 30 000 до 50 000 руб.;

- для руководителя - от 1000 до 5000 руб. А если руководитель ранее привлекался к ответственности за точно такое же нарушение (например, первый раз он не оформил письменный трудовой договор с одним работником, а позднее - с другим), его могут дисквалифицировать на срок от одного года до трех летч. 2 ст. 5.27 КоАП РФ ; п. 17 Постановления Пленума ВС РФ от 24.03.2005 № 5 .

Основанием для возникновения трудовых отношений является не только заключенный трудовой договор, но и назначение на должность. А именно это и происходит при принятии единственным участником организации решения о том, что он и будет ее директоромст. 16 ТК РФ .

Более того, трудовой договор считается заключенным, если работник приступил к работе с ведома работодателя. И работодатель (организация) просто обязан заключить договор в письменной форме с работником, фактически допущенным к работе, в течение трех рабочих дней со дня, когда это впервые произошлост. 67 ТК РФ .

При этом руководители организаций, являющиеся «по совместительству» их единственными участниками, не относятся к тем категориям работников, на которых действие трудового законодательства не распространяетсяст. 11 ТК РФ . На них не распространяется только действие гл. 43 ТК. Которая, кстати, определяет не общие правила, а лишь особенности регулирования труда руководителя организации и членов ее коллегиального исполнительного органаст. 273 ТК РФ . В вопросах же, не регламентированных этой главой, трудовые отношения с руководителями ничем не отличаются от трудовых отношений с рядовыми работниками.

Вывод

Трудовой договор с директором - единственным участником организации признается заключенным, даже если он не оформлен письменно, после того как директор приступил к исполнению своих обязанностей (начал руководить).

При этом нет ничего страшного в том, что на трудовом договоре с директором и со стороны работника, и со стороны работодателя будет стоять подпись одного и того же человека. Ведь ставя свою подпись:

- как работник, он будет действовать как обычный гражданин;

- как руководитель организации-работодателя, он будет действовать от имени организации как ее единоличный исполнительный органп. 1 ст. 53 ГК РФ ; подп. 1 п. 3 ст. 40 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее - Закон № 14-ФЗ); п. 2 ст. 69 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах» (далее - Закон № 208-ФЗ) . Так отец малолетнего ребенка, решив подарить ему квартиру, может расписаться в договоре дарения за обе стороны договора: как даритель и как законный представитель одаряемого (своего ребенка)п. 1 ст. 28 , пп. 1 , 6 ст. 131 , п. 3 ст. 574 ГК РФ .

С тем, что отношения между организацией и директором - ее единственным участником являются трудовыми, согласны и в Минздравсоцразвития России. Чиновники признают, что такой директор, как и любой другой работник, подлежит обязательному страхованию на случай временной нетрудоспособности и в связи с материнством и имеет право на получение соответствующих пособийРазъяснение, утв. Приказом Минздравсоцразвития России от 08.06.2010 № 428н .

Трудового договора в письменной форме нет: грозит ли компании ответственность

Отсутствие трудового договора в письменной форме, бесспорно, является нарушением трудового законодательстваст. 67 ТК РФ ; ст. 5.27 КоАП РФ ; Постановление ФАС СЗО от 10.01.2008 № А21-3721/2007 ; Решения Омского областного суда от 15.09.2009 № 77-904(732)(2009г.) ; Пермского краевого суда от 06.07.2009 № АДМ7-300-09 .

А значит, если инспектор труда выявит это обстоятельство при проверке, организации и самому директору - единственному участнику может грозить административная ответственность по ст. 5.27 КоАП РФч. 3 ст. 2.1 , ч. 1 , 2 ст. 23.1 , ч. 1 ст. 23.12 , ч. 1 ст. 28.3 КоАП РФ ; пп. 1 , 5.1.1 , 6.5(1) Положения о Федеральной службе по труду и занятости, утв. Постановлением Правительства РФ от 30.06.2004 № 324 .

Правда, в Роструде считают, что трудовой договор с директором - единственным участником организации заключаться не должен. Эта позиция официально была высказана пять лет назадПисьмо Роструда от 28.12.2006 № 2262-6-1 и до сих пор не изменилась.

Из авторитетных источников

Заместитель руководителя Федеральной службы по труду и занятости

“ Заключение трудового договора с руководителем - единственным участником организации противоречит правилам заключения трудовых договоров. Поэтому такой трудовой договор просто ничтожен” .

Проблема в том, что инспекторы труда на местах могут не согласиться с такой позицией. Также ее могут не разделить и суды. При этом следование разъяснениям Роструда не является основанием для освобождения организации и ее директора от административной ответственности. И в лучшем случае это обстоятельство может быть расценено как смягчающее ответственностьч. 2 ст. 4.2 КоАП РФ .

В то же время наличие письменного договора с директором не может расцениваться как нарушение трудового законодательства. Это нам подтвердили и в Роструде.

Из авторитетных источников

“ Наличие у руководителя - единственного участника организации письменного трудового договора с этой же организацией не является нарушением трудового законодательства и не влечет административной ответственностист. 5.27 КоАП РФ ” .

Могут ли дивиденды заменить зарплату

Однако вопрос об обязательности заключения трудового договора с таким директором многих интересует вовсе не из страха быть оштрафованными по ст. 5.27 КоАП.

Оценить, насколько реальны ваши шансы на встречу с трудинспектором, вы можете, прочитав отчет о семинаре «За что штрафует трудинспекция»: 2011, № 10, с. 3Истинной причиной этого интереса является понятное желание не платить такому директору зарплату, заменив ее выплатой дивидендов. Ведь зарплата директора является таким же объектом для начисления НДФЛ и обязательных страховых взносов, как и зарплата других работниковподп. 6 п. 1 ст. 208 НК РФ ; ч. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах...» (далее - Закон № 212-ФЗ) . Таким образом, выплачивая директору - единственному участнику только дивиденды, организация сможет сэкономить:

- на НДФЛ (дивиденды облагаются по ставке 9%п. 4 ст. 224 НК РФ , а зарплата - по ставке 13%п. 1 ст. 224 НК РФ );

- взносах (дивиденды ими, в отличие от зарплаты, вообще не облагаютсяч. 1 ст. 7 Закона № 212-ФЗ ).

Тем не менее мы убедились, что трудовые отношения между директором - единственным участником и организацией все-таки есть. А раз так, то заработная плата выплачиваться должнаст. 2 , ст. 21 , ст. 22 , ст. 56 , ст. 129 ТК РФ . И принципиально против выплаты зарплаты такому директору не возражают даже в Роструде.

Из авторитетных источников

“ Руководителю - единственному участнику организации может выплачиваться зарплата, ведь его деятельность можно считать и выполнением трудовой функции. А так как трудового договора у организации с таким директором быть не может, то размер его заработной платы можно установить в штатном расписании организации” .

Федеральная служба по труду и занятости

По общему правилу заработная плата не может быть меньше одного МРОТ в месяц (в настоящее время - 4611 руб.ст. 1 Федерального закона от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда» ), если работник, который может быть и директором организации, полностью отработал норму рабочего временист. 133 ТК РФ .

Соответственно, при выявлении факта невыплаты зарплаты директору трудинспекция опять-таки может обвинить организацию в нарушении трудового законодательстваст. 5.27 КоАП РФ . И даже то, что заработная плата не выплачивалась директору с его согласия, от административной ответственности не освободит (добровольное рабство у нас пока не разрешено).

Вместе с тем обнаружить, что директор работает, а зарплату ему не выплачивают, инспектор труда может лишь при проведении проверки. А на проверки трудинспекторы выходят в основном по жалобам работников. Поэтому если среди вашего персонала нет обиженных администрацией, то и шансы на встречу с трудинспектором близки к нулю (понятно, что сам директор на невыплату ему зарплаты жаловаться не будет).

Более того, в Роструде уверены, что невыплата зарплаты директору - единственному участнику не является нарушением трудового законодательства.

Из авторитетных источников

“ В данном случае отсутствуют стороны трудовых отношений - работник и работодатель, поэтому и требования о соблюдении трудового законодательства предъявлять не к кому. Естественно, в отсутствие обязанной стороны не может быть речи и о нарушении трудового законодательства” .

Федеральная служба по труду и занятости

Теперь посмотрим, насколько вероятны претензии со стороны внебюджетных фондов и налоговой инспекции, если они обнаружат, что директор у вас есть, а зарплату ему вы не платите.

Просто так доначислить НДФЛ и взносы в этой ситуации они не смогут. Ведь вы не начисляли и не платили их потому, что действительно не начисляли и не платили директору зарплату. В то время как зарплата становится базой для начисления:

- НДФЛ при ее получении работником. При этом днем ее фактического получения признается последний день месяца, за который она начисленаподп. 6 п. 1 ст. 208 , п. 1 ст. 209 , п. 1 ст. 210 , п. 2 ст. 223 НК РФ . В нашем же случае директору зарплату никто выплачивать не собирается, поэтому ее ему и не начисляют. Более того, удержать и перечислить в бюджет НДФЛ с зарплаты работника работодатель должен только при ее выплатепп. 4 , 6 ст. 226 НК РФ . То есть организация вообще не является налоговым агентом по НДФЛ с зарплаты директора, поскольку не выплачивает ему такой доходп. 1 , подп. 1 п. 3 ст. 24 , п. 1 ст. 226 НК РФ ;

- обязательных страховых взносов при ее начислении в пользу работникач. 1 ст. 7 , ч. 1 ст. 8 , п. 1 ст. 11 , ч. 3 ст. 15 Закона № 212-ФЗ .

А чтобы устранить оставшиеся сомнения, мы задали вопрос о возможности доначисления НДФЛ в отношении директора, которому не начисляют и не платят зарплату, специалисту ФНС России.

Из авторитетных источников

Советник отдела налогообложения физических лиц Управления налогообложения ФНС России

“ В ситуации, когда директор является единственным участником ООО, оснований для виртуального начисления НДФЛ не имеется. В любой другой ситуации, в том числе когда директор - не единственный участник ООО, если трудовая инспекция обратит внимание на нарушение положений Трудового кодекса (неначисление и невыплату зарплаты), то налоговая инспекция имеет право доначислить НДФЛ исходя из прожиточного минимума на соответствующей территории” .

А вот как смотрят в ПФР на возможность доначисления страховых взносов.

Из авторитетных источников

Заместитель управляющего Отделением Пенсионного фонда РФ по г. Москве и Московской области

“ Доначислить пенсионные взносы и взносы в фонды обязательного медицинского страхования органы ПФР в такой ситуации не могут. Такого права у органов контроля за уплатой страховых взносов нет” .

С тем, что взносы доначислить нельзя, согласны и в ФСС РФ.

Из авторитетных источников

Начальник отдела правового обеспечения страхования на случай временной нетрудоспособности и в связи с материнством Правового департамента ФСС РФ

“ Объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым договорамч. 1 ст. 7 Закона № 212-ФЗ . Если зарплата не выплачивается, то нет и объекта обложения страховыми взносами, следовательно, и взносы доначислять не с чего” .

Тем не менее сказать, что налоговые органы и органы внебюджетных фондов в такой ситуации вообще лишены возможности доначислить организации НДФЛ и страховые взносы с выплат директору - единственному участнику, нельзя. Поскольку и те и другие могут попытаться переквалифицировать суммы выплаченных такому директору дивидендов в заработную плату. Хотя взыскать доначисленные при такой переквалификации налог, взносы, пенип. 1 ст. 75 НК РФ ; ч. 1 ст. 25 Закона № 212-ФЗ и штрафыст. 122 НК РФ ; ст. 47 Закона № 212-ФЗ они смогут только в судебном порядке

Минфин России и действующий Роструд абсолютно уверены, что трудовой договор с официальным директором - учредителем определенной фирмы заключать нельзя, потому как с ним не имеется никаких трудовых отношений. При этом Минздравсоцразвития России, судьи и фонды считают иначе. Обычно, трудовой договор с руководителем общества не вызывает каких-либо трудностей. Его теме даже посвящена целая глава 43 Трудового кодекса.

Заключение трудового договора

Составлять трудовой договор с директором не нужно, когда нет трудовых отношений. Эту твердую и совершенно неизменную позицию недавно занял Роструд. При этом он указал, что нельзя заключать официальный договор между самим собой, потому как наличие в договоре двух одинаковых подписей в роли работника и нанимателя запрещено. Точно также было указано, что именно работодатель и сам работник являются сторонами трудовых отношений. Сотрудником компании называется физическое лицо, которое вступило с работодателем в трудовые отношения. А работодатель является физическим либо юридическим лицом, вступившим с работником в трудовые отношения.

Многих интересует вопрос, нужен ли трудовой договор деректорам-учредителям? Трудовой договор - официальное соглашение работника с работодателем, поэтому этот документ является двухсторонним актом. При отсутствии кого-либо из сторон предварительного трудового договора его заключение невозможно. В результате получается, что на отношения директора, в качестве единственного участника определенного общества трудовое законодательство совершенно не распространяется. По указаниям Роструда, этот участник общества в подобной ситуации обязательно должен собственным решением возложить лично на себя функции именно единоличного исполнительного органа - президента, генерального директора либо директора.

Когда можно заключать договор?

Трудовой договор разрешается заключать, когда между сотрудниками действуют именно трудовые отношения. При этом отношения самого руководителя с организацией, в которой он является одним участником, должны полностью отвечать всем правилам трудовых отношений по действующему кодексу:

- работа должна выполняться за установленную зарплату;

- отношения всегда основываются именно на соглашении работодателя и работника;

- сотрудник должен лично производить трудовую функцию;

- стороны соглашения должны следовать правилам распорядка;

- сотрудник обязан иметь соответствующую профессию.

Важно упомянуть, что на указанного руководителя при этом действуют абсолютно все социальные гарантии, поэтому он имеет право получать пособие по причине временной нетрудоспособности.

Если трудовые отношения оформлены решением участника?

Нужно ли генеральному директору заключать трудовой договор? Сначала может показаться, что здесь есть некоторая неясность в данном вопросе. При этом Роструд остался в меньшинстве. Всевозможные ФСС и Суды России, а также Минздравсоцразвития России официально поддерживают новую идею правомерности и необходимости составления трудового договора.

Основным исключением здесь можно выделить возможность использования к отношениям между руководителем и юрлицом, общих положений действующего трудового законодательства. Это нарушает права человека в некоторых случаях:

- при свободном распоряжении собственными способностями к труду;

- при выборе права на полное социальное обеспечение;

- во время выбора подходящего рода деятельности и профессии.

Штраф за отсутствие трудового договора

Когда в описываемой ситуации трудовой договор не заключается, то официальная государственная инспекция по труду имеет право посчитать эти действия административным правонарушением. За такие махинации руководитель может быть привлечен к ответственности за нарушение законодательства о труде. Эта ответственность может нескольких видов:

- в виде официального предупреждения;

- наложение административного штрафа.

Увеличение налога из-за отсутствия трудового договора

Обязателен ли трудовой договор с директором? Все официальные расходы, которые могут быть связанные с официальной выплатой зарплаты сотрудникам, каждая организация имеет право учитывать во время формирования налогооблагаемой базы. При этом возможные вознаграждения, которые были начислены руководителем не способствуют уменьшению налогооблагаемой прибыли. В результате этого получается, что для учета в своих расходах выплат для единственного учредителя, их необходимо предусматривать официальным трудовым договором.

Правомерность учета всех выплаченных расходов формально можно подтвердить также в случае, если трудовой договор не заключили в письменной форме. Ведь, при назначении человека на должность руководителя, он вступает с организацией в трудовые отношения. Одновременно с этим, такой подход также может вызвать некоторые претензии от налоговых органов во время проверки. Правомерность таких действий также можно отстаивать в суде.

Что можно рекомендовать директору, который является единственным участникам в такой ситуации среди столь различных мнений? Очевидно, что преимуществ от наличия трудового договора значительно больше, чем недостатков, поэтому есть некоторые варианты:

- оформлять трудовой договор, выплачивать и начислять зарплату необходимо исходя из того, что многие власти поддерживают такой вариант;

- оформлять официальный трудовой договор, по которому определенную сумму вам нужно будет получать в качестве заработной платы, а затем выплачивать дивиденды как участнику этого общества.

Эти два варианта вполне разумны, обоснованы и законны. При этом здесь также можно значительно сэкономить на страховых взносах.

Важный момент

Минфин России уверен, что когда руководителем организации - это единственный учредитель, тогда одна сторона трудового договора отсутствует, поэтому в таком случае трудовой договор заключать запрещено!I. Заключение трудового договора, оформление приема на работу

Отметим, что по вопросу возможности заключения трудового договора с генеральным директором - единственным участником хозяйственного общества длительное время существовали различные правовые позиции. Однако в настоящее время в судебной практике утвердился правовой подход, согласно которому между генеральным директором - единственным участником ООО и самим обществом возникают трудовые отношения (смотрите, например, ВАС РФ от 05.06.2009 N 6362/09, ФАС Уральского округа от 17.09.2007 N Ф09-2855/07-С1, ФАС Центрального округа от 08.08.2005 N и другие).

Аналогичной позиции в настоящее время придерживается Минздравсоцразвития России (смотрите приказ этого министерства от 08.06.2010 N 428н "Об утверждении разъяснения об обязательном страховом обеспечении по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством руководителей организаций, являющихся их единственными учредителями (участниками), членами организации и собственниками ее имущества").

Также обращаем внимание, что в организации должны быть утверждены правила внутреннего трудового распорядка, регулирующие в соответствии с РФ и иными федеральными законами порядок приема и увольнения работников, основные права, обязанности и ответственность сторон трудового договора, режим работы, время отдыха, применяемые к работникам меры поощрения и взыскания, а также иные вопросы регулирования трудовых отношений у данного работодателя ( ТК РФ).

Работодатель обязан ознакомить работника при приеме на работу с действующими на предприятии правилами внутреннего трудового распорядка (часть третья ТК РФ). Отсутствие таких правил может служить основанием для привлечения работодателя к административной ответственности по КоАП РФ (смотрите, например, Суздальского районного суда Владимирской области от 24.02.2012 по делу N 2-191/2012).

II. Оплата труда

Одной из обязанностей работодателя является выплата в полном размере и в установленные сроки причитающейся работникам заработной платы (часть вторая ТК РФ). Размер оплаты труда руководителя общества определяется по соглашению сторон трудового договора (часть вторая ТК РФ). Условие об оплате труда работника обязательно должно быть включено в трудовой договор (часть вторая ТК РФ).

Обеспечение права каждого работника на своевременную и в полном размере выплату заработной платы, согласно ТК РФ, является одним из принципов правового регулирования трудовых отношений. Поэтому совпадение в одном лице генерального директора и единственного участника ООО не влияет на обязанность общества выплачивать руководителю заработную плату.

Согласно ТК РФ месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда (с 01.01.2013 установлен в размере 5205 руб. в месяц - Федерального закона от 19.06.2000 N 82-ФЗ "О минимальном размере оплаты труда").

III. Обязанности по ведению бухгалтерского учета

Как следует из вопроса, общество является субъектом малого предпринимательства ( Федерального закона от 24.07.2007 N 209-ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации"). В этой связи его руководитель вправе принять исполнение обязанностей по ведению бухгалтерского учета на себя ( Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете"). Для этого руководителю следует издать соответствующее распоряжение или приказ. Унифицированная форма такого приказа правовыми актами не утверждена, поэтому он составляется в произвольной форме.

В трудовом договоре с генеральным директором также необходимо закрепить обязанность по ведению бухгалтерского учета в качестве одной из его основных обязанностей. В этом случае, а также с учетом того, что должность главного бухгалтера штатным расписанием организации не предусмотрена, ведение бухгалтерского учета не будет являться для руководителя дополнительной работой по другой должности ( ТК РФ). Соответственно, оформлять совмещение и производить дополнительную оплату по правилам ТК РФ не требуется.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Габбасов Руслан

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

С порным до недавнего времени оставался вопрос о том, требуется ли заключать трудовой договор с директором фирмы, если он является единственным учредителем или акционером общества. Ранее Роструд занимал позицию, согласно которой трудовой договор с директором заключать не нужно, судебная же практика свидетельствовала об обратном. Выясним, обязательно ли заключение с директором - единственным участником компании - трудового договора и какие последствия влечет отсутствие такого договора.

Заключать или не заключать

Проанализируем ситуацию на примере ООО, когда единственный участник общества является его единоличным исполнительным органом - генеральным директором. Руководитель организации, являющийся одновременно учредителем компании, - такой же полноправный сотрудник организации, как и все другие, и на него в полной мере распространяет свое действие трудовое законодательство. Он выполняет трудовую функцию, поэтому имеет право на социальные и иные выплаты, предусмотренные законом. Однако вопрос о том, требуется ли заключение с директором трудового договора или нет, не имеет однозначного ответа среди специалистов. В чем же суть спорного вопроса?

Сторонники позиции того, что заключения трудового договора с директором не требуется, исходят из положений ст. 273 ТК РФ, которая исключает из регулирования гл. 43 ТК РФ руководителя организации, являющегося единственным участником (учредителем), членом организации, собственником ее имущества. Из этого положения приверженцы отсутствия трудового договора с директором делают вывод, что заключения оного не требуется.

Подкрепляют эту позицию также ссылкой на ст. 182 Гражданского кодекса РФ (далее - ГК РФ), которой установлено, что «представитель не может совершать сделки от имени представляемого в отношении себя лично. Он не может также совершать такие сделки в отношении другого лица, представителем которого он одновременно является, за исключением случаев коммерческого представительства», полагая, что подписание трудового договора одним лицом как со стороны работника, так и со стороны работодателя не допустимо.

И, наконец, основным аргументом сторонников данной позиции являлось мнение на этот счет Роструда.

Фрагмент документа

Свернуть Показать

Письмо Федеральной службы по труду и занятости от 28.12.2006 № 2262-6-1

Случаи, когда единственный учредитель юридического лица является к тому же его руководителем (например, генеральным директором), нередки. Согласно ст. 56 ТК РФ трудовой договор заключается между работником и работодателем. В этой ситуации по отношению к генеральному директору отсутствует его работодатель. Таким образом, в указанном случае трудовой договор с генеральным директором как с работником не заключается. Вместе с тем генеральный директор заключает трудовые договоры с работниками, выступая в них в качестве работодателя. Подписание трудового договора одним и тем же лицом от имени работника и от имени работодателя не допускается. Особенности регулирования труда руководителя организации предусмотрены гл. 43 ТК РФ. Согласно ст. 273 ТК РФ положения указанной главы не распространяются на руководителя организации в случае, если он является единственным участником (учредителем) организации.

Осмелимся не согласиться с указанной позицией и присоединиться к сторонникам мнения о необходимости заключения трудового договора с руководителем организации, являющимся ее единственным участником (учредителем).

Начнем с того, что ст. 273 ТК РФ действительно указывает на то, что положения гл. 43 Трудового кодекса распространяются на руководителей организаций независимо от их организационно-правовых форм и форм собственности, за исключением тех случаев , когда:

- руководитель организации является единственным участником (учредителем), членом организации, собственником ее имущества;

- управление организацией осуществляется по договору с другой организацией (управляющей организацией) или индивидуальным предпринимателем (управляющим).

Однако нераспространение на руководителей - единственных участников (учредителей) ООО - положений гл. 43 ТК РФ не означает, что на них не распространяются нормы трудового законодательства и нормы Трудового кодекса в целом.

Статьей 11 ТК РФ установлен перечень лиц, на которых не распространяет свое действие трудовое законодательство:

- военнослужащие при исполнении ими обязанностей военной службы;

- члены советов директоров (наблюдательных советов) организаций (за исключением лиц, заключивших с данной организацией трудовой договор);

- лица, работающие на основании договоров гражданско-правового характера;

- другие лица, если это установлено федеральным законом.

Положения трудового законодательства регулируют трудовые отношения и иные непосредственно связанные с ними отношения (ст. 11 ТК РФ). Основанием же возникновения трудовых отношений между работником и работодателем является заключаемый между ними трудовой договор (ст. 16 ТК РФ).

Сторонами трудовых отношений согласно ст. 20 ТК РФ являются работник и работодатель: работник - физическое лицо, вступившее в трудовые отношения с работодателем; работодатель - физическое лицо либо юридическое лицо (организация) , вступившее в трудовые отношения с работником. Таким образом, работодателем выступает сама организация, а не ее участник (учредитель) или, тем более, ее директор. И именно организация как юридическое лицо, независимо от количества и статуса участников, через свои органы самостоятельно приобретает права и несет обязанности работодателя.

Как следует из указанных правовых норм, руководители фирм, являющиеся единственными участниками (учредителями) ООО, не исключены из сферы регулирования трудового законодательства, следовательно, на них распространяются нормы Трудового кодекса о необходимости заключения трудового договора, как и с любым другим работником.

Судебная практика

Свернуть Показать

В постановлении ФАС Северо-Западного округа от 19.05.2004 № А13-7545/03-20 указано, в частности, что в соответствии со ст. 11 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» предусмотрено, что решение об учреждении общества может быть принято одним лицом. Согласно п. 1 ст. 40 Федерального закона от 08.02.1998 № 14-ФЗ единоличный исполнительный орган общества (генеральный директор, президент и другие) избирается общим собранием участников общества на срок, определенный уставом общества. Единоличный исполнительный орган общества может быть избран также и не из числа его участников. Договор между обществом и лицом, осуществляющим функции единоличного исполнительного органа общества, подписывается от имени общества лицом, председательствовавшим на общем собрании участников общества, на котором избрано лицо, осуществляющее функции единоличного исполнительного органа общества, или участником общества, уполномоченным решением общего собрания участников общества. Таким образом, возложение единоличным учредителем общества на себя функций исполнительного органа этого же общества не противоречит ни правовым нормам, ни положениям устава общества.

Аналогичное мнение выразили суды и в других судебных актах .

Трудовой договор со стороны работодателя подписывает единственный участник общества. Мнение же о том, что недопустимо подписание трудового договора одним лицом как стороны работника, так и со стороны работодателя, со ссылкой на положения ст. 182 ГК РФ также не базируется на нормах трудового законодательства.

Применение норм гражданского законодательства к трудовой сфере в данном случае необоснованно, поскольку гражданское законодательство регулирует, в частности, отношения между лицами, осуществляющими предпринимательскую деятельность, или с их участием, исходя из того, что предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке (ст. 2 ГК РФ).

Трудовым же законодательством регулируются трудовые отношения и иные непосредственно связанные с ними отношения. Так, ст. 11 ТК РФ определено, что все работодатели (физические и юридические лица независимо от их организационно-правовых форм и форм собственности) в трудовых отношениях и иных непосредственно связанных с ними отношениях с работниками обязаны руководствоваться положениями трудового законодательства и иных актов, содержащих нормы трудового права. Деятельность директора как работника общества относится к сфере трудовых отношений, а не к предпринимательской деятельности (предпринимательской является деятельность самой компании, но не лично руководителя фирмы), в связи с чем применение положений ст. 182 ГК РФ к трудовым взаимоотношениям не представляется обоснованным. Следовательно, норма ст. 182 ГК РФ подлежит применению исключительно в гражданском законодательстве (например, в отношении хозяйственных контрактов). Порядок заключения трудовых договоров эта норма не меняет. К такому же мнению в аналогичной ситуации пришел и ФАС Северо-Западного округа в уже упомянутом постановлении от 19.05.2004 № А13-7545/03-20.

Таким образом, поскольку п. 3 ст. 182 ГК РФ не распространяется на трудовые отношения, трудовой договор в этом случае от имени организации может подписать сам участник (учредитель) организации, который становится руководителем. Такой договор не может быть аннулирован, поскольку законодательство предусматривает лишь один случай аннулирования трудового договора (ч. 4 ст. 61 ТК РФ), который к рассматриваемой ситуации отношения не имеет. Нет в ТК РФ и норм о признании трудовых договоров недействительными или незаключенными. Следовательно, договор, подписанный со стороны работника и работодателя одним и тем же лицом, будет иметь законную силу и не может быть признан недействительным по причине подписания его от каждой из сторон одним и тем же лицом.

Еще одним аргументом в пользу заключения трудового договора с директором являются положения законодательства об ООО и АО. Так, для нашего примера с ООО применяются положения п. 4 ст. 40 Федерального закона 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее - Закон об ООО), согласно которым порядок деятельности единоличного исполнительного органа общества - генерального директора - и принятия им решений устанавливается уставом общества, внутренними документами общества, а также договором, заключенным между обществом и генеральным директором.

Ну и, наконец, поставили точку в этом споре ФСС России и Минздравсоцразвития. Вначале Фонд социального страхования Российской Федерации выпустил письмо от 21.09.2009 № 02-09/07-2598П. В нем отмечено, что особенности регулирования труда руководителя организации определены гл. 43 ТК РФ. При этом в соответствии со ст. 273 ТК РФ положения гл. 43 Кодекса не распространяются на руководителей организаций, являющихся их единственным участником (учредителем), членом организации и собственником ее имущества. Вместе с тем Трудовой кодекс не содержит норм, запрещающих применение общих положений кодекса к трудовым отношениям, когда работник и работодатель является одним лицом. Таким образом, если отношения между организацией и ее руководителем, являющимся единственным участником (учредителем) , членом данной организаций и собственником ее имущества, оформлены трудовым договором , то указанный руководитель, исходя из изложенного и сложившейся судебной практики, относится к числу лиц, подлежащих обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, и, соответственно, имеет право обеспечения пособиями по временной нетрудоспособности и в связи с материнством в порядке и на условиях, установленных законодательством Российской Федерации.

Затем уже и Министерство здравоохранения и социального развития Российской Федерации высказало свою позицию.

Фрагмент документа

Свернуть Показать

Приказ Министерства здравоохранения и социального развития Российской Федерации от 08.07.2010 № 428н «Об утверждении разъяснения об обязательном страховом обеспечении по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством руководителей организаций, являющихся их единственными учредителями (участниками), членами организации и собственниками ее имущества»

… Как следует из ст. 16 Трудового кодекса Российской Федерации (далее — Кодекс), трудовые отношения, которые возникают в результате избрания на должность, назначения на должность или утверждения в должности, характеризуются как трудовые отношения на основании трудового договора. В соответствии со ст. 17 Кодекса трудовые отношения на основании трудового договора в результате избрания на должность возникают, если избрание на должность предполагает выполнение работником определенной трудовой функции. Трудовые отношения возникают на основании трудового договора в результате назначения на должность или утверждения в должности в случаях, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, или уставом (положением) организации (ст. 19 Кодекса).

Признаки трудовых отношений закреплены в ст. 15 Кодекса, согласно которой трудовые отношения — отношения, основанные на соглашении между работником и работодателем о личном выполнении работником за плату трудовой функции (работы по должности в соответствии со штатным расписанием, профессии, специальности с указанием квалификации; конкретного вида поручаемой работнику работы), подчинении работника правилам внутреннего трудового распорядка при обеспечении работодателем условий труда, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами, трудовым договором.

Таким образом, руководитель организации, состоящий с данной организацией в трудовых отношениях, а также в случае, когда он является единственным учредителем (участником), членом организации, собственником ее имущества, в целях обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством, относится к лицам, работающим по трудовому договору. Указанный руководитель подлежит в соответствии со ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и имеет право на получение страхового обеспечения в порядке и на условиях, установленных законодательством Российской Федерации.

Как оформить правильно

Деятельность генерального директора как единоличного исполнительного органа общества регулируется нормами гражданского законодательства, а как работника — нормами трудового законодательства. Следовательно, с генеральным директором необходимо заключить трудовой договор. При этом если он является единственным учредителем общества, при оформлении трудового договора появляются некоторые особенности, которые мы сейчас разберем.

Согласно ст. 16 ТК РФ трудовые отношения между работником и работодателем возникают на основании трудового договора, заключаемого в соответствии с ТК РФ, причем трудовые отношения, которые возникают в результате избрания или назначения на должность директора общества, также характеризуются как трудовые отношения на основании трудового договора.

Руководитель организации избирается или назначается на должность учредителями ООО либо единственным учредителем (участником). В последнем случае в решении отмечается, что единственный участник (учредитель) на должность генерального директора (директора и т.п.) общества (далее - генеральный директор) назначает себя. На основании этого решения с генеральным директором общества заключается трудовой договор.

Что касается формы договора для данного случая, то напоминаем, что особенности правового регулирования труда руководителя, определенные в гл. 43 ТК РФ, не распространяются на случаи, когда руководитель организации является единственным участником юридического лица (ст. 273 ТК РФ). В данном случае можно сказать только, что такой договор должен соответствовать общим требованиям трудового законодательства. Разберем, каким именно.

К сведению

Свернуть Показать

Трудовой договор - это соглашение между работодателем и работником, в соответствии с которым работодатель обязуется предоставить работнику работу по обусловленной трудовой функции, обеспечить условия труда, предусмотренные трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами и данным соглашением, своевременно и в полном размере выплачивать работнику заработную плату, а работник обязуется лично выполнять определенную этим соглашением трудовую функцию, соблюдать правила внутреннего трудового распорядка, действующие у данного работодателя. Сторонами трудового договора являются работодатель и работник (ст. 56 ТК РФ).

В трудовом договоре с генеральным директором должны быть указаны:

- фамилия, имя, отчество работника и наименование работодателя, заключивших трудовой договор;

- сведения о документах, удостоверяющих личность работника;

- идентификационный номер налогоплательщика (для работодателей);

- сведения о представителе работодателя, подписавшем трудовой договор, и основание, в силу которого он наделен соответствующими полномочиями;

- место и дата заключения трудового договора.

Кроме того, обязательными для включения в трудовой договор с генеральным директором являются следующие условия:

- место работы;

- трудовая функция (работа по должности в соответствии со штатным расписанием, профессии, специальности с указанием квалификации; конкретный вид поручаемой работнику работы);

- дата начала работы, а в случае, когда заключается срочный трудовой договор, - также срок его действия и обстоятельства (причины), послужившие основанием для заключения срочного трудового договора в соответствии с Трудовым кодексом или иным федеральным законом;

- условия оплаты труда (в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты);

- режим рабочего времени и времени отдыха (если для данного работника он отличается от общих правил, действующих у данного работодателя);

- условие об обязательном социальном страховании работника в соответствии с Трудовым кодексом и иными федеральными законами;

- другие условия в случаях, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права.

Достаточно спорным является вопрос относительно того, кто должен подписывать договор со стороны работодателя, то есть вопрос о представителе работодателя, подписавшем трудовой договор, и основание, в силу которого он наделен соответствующими полномочиями.

В соответствии с п. 1 ст. 40 Закона об ООО единоличный исполнительный орган общества (генеральный директор, президент и другие) избирается общим собранием участников общества на срок, определенный уставом общества, если уставом общества решение этих вопросов не отнесено к компетенции совета директоров (наблюдательного совета) общества. Договор между обществом и лицом, осуществляющим функции единоличного исполнительного органа общества, подписывается от имени общества лицом, председательствовавшим на общем собрании участников общества, на котором избрано лицо, осуществляющее функции единоличного исполнительного органа общества, или участником общества, уполномоченным решением общего собрания участников общества, либо, если решение этих вопросов отнесено к компетенции совета директоров (наблюдательного совета) общества, председателем совета директоров (наблюдательного совета) общества или лицом, уполномоченным решением совета директоров (наблюдательного совета) общества.

Для случаев, когда в обществе единственный учредитель (участник), применяются положения Закона об ООО, где установлено, что в обществе, состоящем из одного участника, решения по вопросам, относящимся к компетенции общего собрания участников общества, принимаются единственным участником общества единолично и оформляются письменно.

Гражданское законодательство не ограничивает возможности физического лица — единственного учредителя (участника) юридического лица назначать себя единоличным исполнительным органом, а трудовое законодательство не содержит оговорок относительно действия его норм на таких руководителей или об отсутствии необходимости оформления трудовых отношений с ними. Таким образом, представителем работодателя, подписывающим трудовой договор с генеральным директором, будет выступать единственный участник (учредитель) общества.

Что касается режима рабочего времени, то для генерального директора, как правило, устанавливается ненормированный рабочий день.

Относительно срока действия договора с генеральным директором следует отметить, что в уставе общества может быть указано, что генеральный директор избирается на определенный срок - на 3 года, на 5 лет или на иное количество лет. В таком случае в трудовом договоре с директором следует указать, что он является срочным.

Какие документы необходимо подготовить для оформления генерального директора?

Основным документом, на основании которого генеральный директор приступает к своим обязанностям, является решение единственного участника общества о назначении на должность генерального директора себя самого (Пример 1). Генеральный директор, вступая в должность, издает соответствующий приказ (Пример 2). На основании решения участника между работодателем - обществом и работником - генеральным директором заключается трудовой договор, примерная форма которого приведена в Примере 3. Также целесообразно оформить и кадровый приказ на директора по форме № Т-1, утвержденной постановлением Госкомстата России от 05.04.2004 № 1 (Пример 4).

Пример 1

Свернуть Показать

Пример 2

Приказ о вступлении в должность

Свернуть Показать

Пример 4

Кадровый приказ

Свернуть Показать

Некоторые работодателя во избежание подписания кадрового приказа одним и тем же лицом и за руководителя организации, и за работника поступают следующим образом: изготавливают приказ днем ранее, который подписывается прежним генеральным директором, который со следующего дня уже складывает с себя полномочия.

Но и подписание приказа вступившим в должность новым генеральным директором не является нарушением. Поэтому полагаем, что кадровый приказ на генерального директора в Примере 4 не нарушает требований действующего законодательства.

Кроме того, многие работодатели полагают, что составление в данном случае кадрового приказа совсем не обязательно, поскольку имеется приказ о вступлении генерального директора в должность. В принципе, данная точка зрения имеет право на существование. Однако для упрощения ведения кадрового учета все же лучше оформить и кадровый приказ по установленной форме в бухгалтерской базе предприятия.

Относительно срока трудового договора следует отметить, что он может быть и неопределенным - все зависит от того, что на этот счет указано в уставе Общества. Если изначально ООО создавалось одним учредителем и участие в нем иных лиц не планируется, то вполне обоснованным будет прописать в уставе положение о том, что генеральный директор назначается на неопределенный срок (а не на 5 лет, как в нашем примере).

На руководителя фирмы, как на любого работника, должна быть заведена надлежащим образом заполненная трудовая книжка либо в уже заведенную трудовую книжку должна быть внесена соответствующая запись.

Особенность записи в трудовую книжку генерального директора состоит в том, что в качестве документа, на основании которого вносится запись, указывается решение единственного участника Общества (Пример 5).

Пример 5

Свернуть Показать

Нет договора - есть проблемы

Какие последствия ожидают фирму, если ее единственный учредитель (участник), выполняющий трудовую функцию генерального директора фирмы, все же посчитает, что заключение трудового договора как бы с самим собой не обосновано и не имеет юридического смысла?

С бухгалтерской точки зрения отсутствие трудового договора исключает возможность получения руководителем организации, являющимся ее единственным учредителем (участником), социальных гарантий, пособий, заработной платы и делает невозможным принятие к учету расходов для целей налогообложения. Сторонники позиции об отсутствии трудового договора с генеральным директором - единственным учредителем (участником) ООО - полагают, что единственным источником доходов такого руководителя является чистая прибыль (дивиденды) общества. Однако, как следует из выводов предыдущих разделов статьи, руководитель фирмы все же занимается трудовой деятельностью, поэтому имеет право на получение заработной платы, как и любой другой работник компании, а также право на иные выплаты.

Какие последствия могут ожидать фирму при отсутствии трудового договора с генеральным директором при проверке, в частности, налоговыми органами? Все расходы предприятия должны быть экономически обоснованы и документально подтверждены (ст. 252 Налогового кодекса Российской Федерации, далее - НК РФ). Поэтому налоговые органы при проверке потребуют обоснования оплаты труда руководителя. Таким обоснованием как раз и является трудовой договор с генеральным директором.

При отсутствии трудового договора налоговые органы могут исключить из расходов для целей налогообложения зарплату генерального директора. К примеру, контролеры сошлются на п. 21 ст. 270 НК РФ, согласно которому вознаграждения, не предусмотренные трудовым договором, налогооблагаемую прибыль не уменьшают. Если же трудовой договор заключен, то заработная плата директора с начисленными на нее налогами может быть учтена для целей налогообложения прибыли (ст. 255 НК РФ).

Кроме того, отсутствие трудового договора с генеральным директором может повлечь такие негативные последствия, как невозможность получения пособия по временной нетрудоспособности, пособия по беременности и родам и пр. за счет ФСС России.

В письме ФСС России от 21.09.2009 № 02-09/07-2598П указано, что если отношения между организацией и ее руководителем, являющимся единственным участником (учредителем), членом данной организаций и собственником ее имущества, оформлены трудовым договором , то указанный руководитель, исходя из изложенного и сложившейся судебной практики, относится к числу лиц, подлежащих обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством , и, соответственно, имеет право обеспечения пособиями по временной нетрудоспособности и в связи с материнством в порядке и на условиях, установленных законодательством Российской Федерации.

Данное письмо было издано в связи со сложившейся судебной практикой, которая исходит из того, что генеральный директор, являющийся единственным учредителем (участником), также является застрахованным лицом, которому положены все виды предусмотренных государством пособий (например, постановление ФАС Уральского округа от 17.09.2007 № Ф09-2855/07-С1, постановление ФАС Западно-Сибирского округа от 22.10.2007 № Ф04-7333/2007(39430-А45-25) и др.).

Таким образом, если между директором организации, являющимся единственным учредителем ООО, и самой организацией заключен трудовой договор, то у организации есть возможность возместить расходы по пособию по временной нетрудоспособности за счет средств ФСС России. При отсутствии трудового договора это будет сделать затруднительно, по всей видимости, потребуется судебное разбирательство.

Отсутствие трудового договора с руководителем может заметить и трудовая инспекция, посчитав это нарушением законодательства о труде (ст. 5.27 КоАП РФ), что может повлечь административный штраф. Для должностных лиц он составит от одной тысячи до пяти тысяч рублей. Для юридических лиц наказание обернется штрафом от тридцати тысяч до пятидесяти тысяч рублей или административным приостановлением деятельности на срок до девяноста суток. Нарушение законодательства о труде и об охране труда должностным лицом, ранее подвергнутым административному наказанию за аналогичное нарушение, влечет дисквалификацию на срок от одного года до трех лет.

Поскольку работа по оформлению трудового договора на генерального директора не является какой-то сверхсложной задачей, во избежание возможности возникновения указанных проблем все же советуем всегда заключать трудовой договор с генеральным директором, являющимся единственным участником (учредителем) общества.

Сноски

Свернуть Показать